Maitriser les couts des projets

L’objectif du projet se décline en trois composantes : satisfaire aux exigences, respecter le délai et contenir les couts dans la limite du budget. Ce chapitre porte sur la composante couts. Rappelons s’il était besoin que la maitrise des couts fait intégralement partie de la mission du chef de projet.

L’objectif du projet se décline en trois composantes : satisfaire aux exigences, respecter le délai et contenir les couts dans la limite du budget. Ce chapitre porte sur la composante couts. Rappelons s’il était besoin que la maitrise des couts fait intégralement partie de la mission du chef de projet.Cliquez sur la barre de titre pour voir le contenu de la leçon

– Le budget du projet : En comptabilité familiale, d’entreprise, associative ou nationale, le budget c’est l’état de prévision des recettes et des dépenses d’un exercice annuel à venir. C’est assez différent en gestion de projets. Le budget d’un projet, c’est la totalité des dépenses prévues, et uniquement des dépenses. La durée de vie du budget est celle du projet. Il est impératif que le budget soit établi le plus tôt possible, et au plus tard avant le début de la phase de mise en œuvre. Il est fréquent d’établir très tôt un premier budget (budget prévisionnel) qui peut être très imprécis, puis de l’affiner ensuite lorsque les informations produites le permettront.

Le budget prévisionnel est élaboré à la fin de la phase d’exploration, sur la base d’une estimation globale (voir plus bas les différentes méthodes d’estimation). Il est établi dans un esprit d’aide à la décision pour préparer la revue d’opportunité.

Le budget opérationnel est quant à lui élaboré à la fin de la phase de préparation. Il devient lors du lancement de la phase de mise en œuvre le budget de référence. Le budget opérationnel est élaboré de façon analytique.

Si le périmètre du projet change au cours de la phase de mise en œuvre, les modifications du périmètre sont prises en compte dans le budget qui évolue à la hausse ou à la baisse et devient budget actualisé.

A la fin du projet un bilan est réalisé qui va enrichir le retour d’expérience. C’est grâce aux bilans de tous les projets du passé qu’une organisation se donne les moyens d’estimer les nouveaux projets avec une précision toujours meilleure.

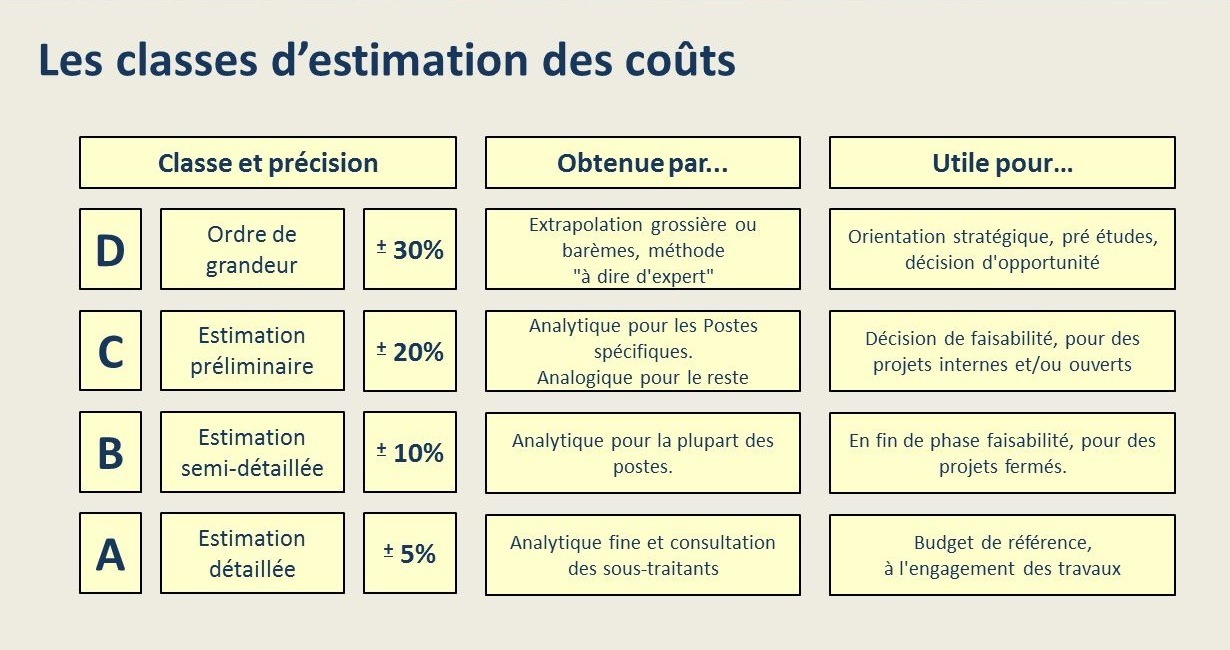

Les classes d’estimation des coûts.

Estimer, c’est extrapoler dans l’avenir un passé connu et organisé. Savez-vous qu’il existe plus de 10 méthodes d’estimation de projet, nous allons passer en revue la plupart d’entre elles dans cette leçon. Cependant les miracles n’existent pas en matière d’estimation : un résultat précis ne sera obtenu que si le projet est défini avec précision et si les données disponibles sont fiables. Mais, a-t-on toujours besoin de précision ?

On admet généralement quatre classes de précision dans l’estimation des coûts :

On admet généralement quatre classes de précision dans l’estimation des coûts :

– Classe D :

Ordre de grandeur. En début de projet on ne dispose pas de données précises, on souhaite limiter le travail d’estimation au strict minimum, et de toute façon un ordre de grandeur est suffisant pour orienter les décisions. Le budget de classe D est obtenu à partir d’une étude préliminaire sommaire. La méthode des barèmes (voir plus bas) ou la méthode « à dire d’expert » conviennent très bien. La précision est faible, de l’ordre de + ou – 30%.

– Classe C :

Estimation préliminaire. Cette estimation est plus élaborée. Elle est faite à partir d’un avant-projet sommaire. Les méthodes analogique ou paramétrique conviennent très bien pour les parties de l’ouvrage similaires à des cas déjà traités par l’entreprise. Les postes très spécifiques peuvent faire l’objet d’une estimation analytique. La précision est de l’ordre de + ou – 20%.

– Classe B :

Estimation de base, ou semi-détaillée. Cette estimation plus fine est établie sur la base d’un avant projet détaillé et par application de la méthode analytique pour la plupart des postes. C’est sur cette estimation qu’est généralement prise la décision d’investir du maître d’ouvrage. La précision est de l’ordre de + ou – 10%

– Classe A :

Estimation détaillée. Cette estimation repose sur une approche analytique précise pour chacun des postes du projet, avec consultation des fournisseurs et sous-traitants. Elle sert de base au contrôle des coûts en cours de projet et fait l’objet de ré-estimation en continu (sujet traité plus loin dans ce chapitre).La précision est de l’ordre de + ou – 5%

La méthode Analytique.

A tout seigneur tout honneur : la méthode analytique est de très loin la méthode la plus utilisée. C’est la plus naturelle et c’est aussi la plus précise.

Présentation :

La méthode analytique est LA méthode bottum-up. Elle permet d’évaluer le coût d’un produit ou d’un projet à partir de la décomposition du travail à réaliser en tâches élémentaires. C’est à la fois la plus ancienne, la plus classique et la plus répandue de toutes les méthodes rationnelles d’estimation de coût. Pour l’estimation des coûts des projets, l’estimation analytique se fait sur la base de la WBS (structure de décomposition des travaux). Nous reviendrons sur la méthode analytique, pour la développer, dans la leçon suivante intitulée « L’élaboration du budget opérationnel »

Source des données :

L’estimateur utilise les données issues du retour d’expérience des projets antérieurs: temps standard, coût des matériaux… Lorsqu’une partie du projet est totalement nouvelle, il peut procéder à des appels d’offres.

Avantages :

La précision du résultat obtenu est excellente. La méthode peut être utilisée dans n’importe quelle activité sans adaptation aucune. Son usage est naturel et ne prêtera pas à contestation.

Inconvénients :

Il est indispensable de disposer d’une définition précise du produit et du processus de réalisation, ce qui exclue son utilisation en phase amont d’un projet (Exploration). Le travail nécessaire est souvent rédhibitoire, notamment pour les sociétés de services qui doivent faire de 2 à 4 devis pour obtenir un seul contrat. L’obligation de faire appel à un spécialiste (le deviseur) et l’obligation de disposer d’un important capital de données sont également des inconvénients.

Les paradoxes de l’estimation

La plupart des professionnels concernés par l’estimation des coûts (estimateurs, deviseurs, chefs de projets….) pensent que la méthode analytique est la seule existante. Ces professionnels considèrent comme impossible (ou comme une escroquerie) l’estimation rapide du coût lors des phases amont du projet, au motif qu’à ce stade la structure du produit n’est pas encore définie. Or dans de nombreux cas il est vital d’obtenir quasi-instantanément une estimation alors que seul le besoin est décrit avec (plus ou moins de) précision. C’est le cas lors des phases amont d’un projet ou en position de prestataire de service pour répondre à un appel d’offres sans y consacrer un temps excessif. La plupart des méthodes qui suivent répondent à cette nécessité.

La méthode intuitive.

Bien plus employée qu’on ne le pense, familièrement nommée « Au doigt mouillé » ou « pifométrique », la méthode intuitive permet de donner des ordres de grandeur et de vérifier la cohérence des résultats fournis par les méthodes plus évoluées. Bien entendu cette méthode ne repose sur aucune base scientifique et ne nécessite aucun retour d’expérience formalisé. Elle repose uniquement sur l’expérience personnelle (et le talent) de l’estimateur.

La méthode du prix gagnant

Dans un monde de professionnels responsables, la méthode du « prix gagnant » ne devrait pas exister. Elle trouve son utilité dans le monde réel de la gestion « par affaires »

Le contexte concurrentiel

La méthode du prix gagnant s’est énormément développée en France à l’époque ou les marchés publics étaient attribués au « moins disant » c’est à dire au prestataire dont le montant du devis était le plus faible. Aujourd’hui c’est normalement la logique du « mieux disant » qui prévaut et les marchés sont attribués en fonction d’une grille d’évaluation dont le prix n’est que l’un des paramètres. Néanmoins la méthode reste très utilisée dans le domaine des marchés publics.

La méthode du prix gagnant est également largement utilisée dans le cadre des marchés privés pour les raisons que l’on va développer plus loin.

Principe

La méthode consiste à prédire le prix qui permettra de remporter le marché. Ceci n’empêche pas de faire une estimation du coût du projet par l’une des autres méthodes, et d’en déduire la marge (positive ou négative) du projet.

Justification

Dans tous les cas, il y a un avantage à connaître à l’avance le prix auquel le marché va se traiter.

Soit le prix estimé est inférieur au prix gagnant et on peut donc améliorer facilement la marge

Soit le prix estimé est supérieur au prix gagnant et on choisit parmi différentes alternatives :

– Décliner ou ne pas répondre sont en général de mauvais choix, le client n’enverra plus d’appels d’offre

– Faire l’offre au prix estimé et laisser le client choisir un concurrent mieux placé. (qui s’est trompé, qui est plus productif, ou qui est moins honnête !)

– Faire une offre au prix gagnant, puis travailler à perte. Ceci ne vaut que pour de petits marchés et pour des raisons stratégiques (conquête d’un nouveau client, entrée sur un nouveau marché…)

– Faire une offre au prix gagnant, puis manœuvrer pour retrouver une marge positive : réduire la qualité de la prestation, sous-traiter à bas coût, profiter de chaque faille dans le cahier des charges et des demande hors contrat pour facturer des frais supplémentaires exagérés. Cette méthode, à la limite de l’escroquerie…….. Pour lire la suite souscrivez un abonnement PREMIUM ou si vous êtes déjà abonné connectez-vous

La méthode « à dire d’expert »

La méthode « à dire d’expert » est la simple rationalisation de la méthode intuitive. Elle consiste à interroger au moins un expert du domaine. La fiabilité dépend de l’expérience de l’expert et de son impartialité, il ne doit pas avoir d’intérêt personnel dans le marché.

La méthode Delphes

La méthode Delphes (Delphi en anglais) est née en 1948 chez Rand corporation. Le principe consiste à rechercher la convergence entre plusieurs avis d’experts (2 à 4 personnes). Les experts seront soumis à des vagues successives de questionnement sur des interrogations précises jusqu’à obtenir un consensus. La méthode part du principe que l’intelligence du groupe est supérieure à la somme des intelligences individuelles. La méthode Delphi s’exécute généralement sur 1 ou 2 tours

Marche à suivre

• Étape 1 : Le modérateur prépare une courte présentation du projet ou demande au commanditaire ou à toute personne connaissant bien le besoin de présenter sa problématique

• Étape 2 : Le modérateur demande les estimations individuelles aux experts

• Étape 3 : Chaque expert fait son estimation de façon secrète, avec sa propre méthode

• Étape 4 : Le modérateur collecte les résultats (anonymes) et calcule la moyenne

• Étape 5 : Le modérateur informe les experts de cette moyenne (on peut l’écrire sur un tableau blanc par exemple) : chacun peut alors évaluer sa propre estimation par rapport à cette moyenne. On échange sur les résultats, on argumente … Fin du 1er tour

• Étape 6 : Le modérateur demande à nouveau les estimations individuelles aux experts.

• Étape 7 : Le modérateur collecte à nouveau les résultats et calcule la moyenne

• Étape 8 : Le modérateur informe les experts de cette moyenne. Il y a de nouveau discussion … Fin du 2ème tour …

Les consensus s’obtiennent généralement à ce stade… Mais si rien ne se décide, on peut :

• soit faire un 3ème tour …

• soit appliquer la formule suivante : Estimation finale = (Estimation Optimiste + 4 fois l’estimation Intermédiaire + Estimation Pessimiste) / 6

La méthode des barèmes

La méthode des barèmes s’utilise pour estimer le coût de produits simples et de tailles variables. La mise en œuvre de ce type de méthode nécessite de déterminer le paramètre technique le plus significatif de l’activité à valoriser (que l’on appelle paramètre dimensionnant). Ce paramètre permet de définir le ratio à quantifier. Du fait de sa rusticité, la méthode des barèmes est à la frontière entre la méthode intuitive ou « à dire d’expert » et les méthodes paramétriques.

Inconvénients

Un des inconvénients majeurs de cette méthode réside en l’hypothèse d’une relation linéaire entre la valeur du paramètre considéré et le coût.

Exemples de paramètres dimensionnants pour un projet complet

– Dans la construction : Secteur médical, maisons de retraites : le nombre de lits. Habitat, bureaux : la surface en m2. Bâtiment industriel : le volume en m3.

– Dans l’industrie : Chaudronnerie et mécano-soudure : la masse en Kg. Automatismes : le nombre d’entrées-sorties (correspondant aux capteurs et actionneurs). Dans les technologies de l’internet, le nombre de pages d’un site.

Facteurs correcteurs

La méthode nécessite tout de même une …….. Pour lire la suite souscrivez un abonnement PREMIUM ou si vous êtes déjà abonné connectez-vous

Le planning poker

Le planning poker est l’outil d’estimation fréquemment utilisé pour le développement des applications informatiques avec les méthodes agiles, notamment Scrum. L’équipe de développement logiciel utilise le planning poker pour produire des estimations de la complexité relative des fonctionnalités à développer.

Le planning poker est une variante intelligente et ludique des méthodes à dire d’expert. Il s’inspire de la méthode Delphes pour ce qui est de l’estimation secrète précédant la recherche du consensus.

Le but n’est pas d’estimer les charges de travail mais de classer les différentes fonctionnalités par rang de complexité. La traduction en charge de travail se fait ultérieurement.

Comme la plupart des outils des méthodes agiles, le planning poker est parfaitement transposable à tous types de projets en dehors du seul domaine des projets informatiques.

Quand utiliser le planning poker

On peut faire une séance de Planning Poker au début du projet, puis en refaire d’autres plus tard quand le groupe a acquis une meilleure connaissance du contenu.

Le matériel nécessaire

Le jeu se compose de 13 cartes de valeurs 0 – 0,5 – 1 – 2 – 3 – 5 – 8 – 13 – 20 – 40 – 100 et infini, plus une carte joker. Chaque participant dispose d’un jeu de cartes. Un tableau mural, divisé en autant de colonnes que de valeur des carte, permettra de classer les fonctionnalités par rang de complexité.

Règles d’animation

La durée de la séance doit être limitée : 1h30 avec en moyenne dont 3 minutes par élément à estimer. Chacun se prononce sur la totalité des fonctionnalités, pas seulement celles qu’il devra développer. La première phase consiste à définir les étalons. Pour cela, l’animateur (le product owner) choisit …….. Pour lire la suite souscrivez un abonnement PREMIUM ou si vous êtes déjà abonné connectez-vous

Les méthodes Diebold et CoCoMo

Les méthodes Diébold et Cocomo ont en commun d’avoir comme donnée d’entrée le nombre de « kilo-instructions-source livrées » en abrégé kisl. Diébold est la plus ancienne des deux. Ces méthodes ne s’appliquent qu’aux projets de développement informatique. Elles partent de deux principes suivants : 1) Il est plus facile pour un informaticien d’estimer la taille d’un logiciel que la quantité de travail. 2) L’effort nécessaire pour écrire un certain nombre de lignes est le même quel que soit le langage informatique utilisé.

La méthode Diebold

La formule de Diebold est la suivante :

travail(jours.homme) = (complexité) x (savoir-faire) x (connaissance) x (kisl) Dans cette formule la complexité du logiciel varie entre les valeurs 10 (simple) et 40 (complexe), le savoir-faire du programmeur entre les valeurs 0,65 (forte) et 2 (faible) et la connaissance de l’environnement technique 1 (bonne) et 2 (mauvaise)

La méthode CoCoMo (pour Constructive Cost Model)

La méthode CoCoMo a été mise au point en 1981 par Bohem. La formule de calcul de la charge brute est la suivante : c (mois.homme) = a (kisl)b. La formule de calcul de la durée est la suivante : durée (mois) = c(charge)d Les coefficients des deux formules (a, b, c et d) dépendent de la complexité. Bien entendu, l’effectif moyen optimal est égal à la charge divisée par la durée. Comme la formule ne prend en compte que la complexité de l’application, il peut être utile d’appliquer des coefficients correcteurs en fonction :

. des exigences attendues du logiciel (fiabilité, complexité des algorithmes)

. de l’environnement technique (matériels, données, stabilité de l’environnement, taille mémoire …)

. des compétences et de l’expérience de l’équipe projet

. de l’environnement du projet (client, contrat…)

Tout ceci confirme la nécessité pour une entreprise qui choisit une méthode, quelle qu’elle soit, de la « customiser »

CoCoMo 2

CoCoMo 2 est une version plus récente qui prend en compte la réutilisation de composants existants

Limites de ces méthodes

Ces deux méthodes ont en commun le gros défaut de nécessiter la connaissance du nombre d’instructions, ce qui ne fait que remonter d’un niveau le problème de l’estimation, sans le résoudre complètement.

La méthode des points de fonction

Historique et principe

La méthode des points de fonction est due à Albrecht (IBM 1979). Elle a l’avantage de pouvoir être mise en œuvre dès que l’on a identifié les fonctions attendues de l’application. Elle part du principe que l’effort nécessaire pour développer une fonction du système est indépendante du langage utilisé.

Calcul du nombre de points de fonction brut

La méthode distingue 5 types de composants fonctionnels :

GDI Groupes de données internes

GDE Groupes de données externes

ENT Entrées de traitement

SORT Sorties de traitement

INT Interrogations

A chaque type de composant est attribué un certain nombre de points, en fonction du niveau de complexité. Le total est appelé PFB pour points de fonction brut

Calcul du facteur d’ajustement.

14 paramètres sont pris en compte pour le calcul du facteur d’ajustement. Chaque facteur est affecté d’un degré d’influence Di dont la valeur varie de 1 à 5. FA = 0,65 + (0,01 x SOMME (Dii, i = 1 à 14)

Calcul du nombre de points de fonction ajusté

PFA = FA x PFB

Quelques exemples de tailles fonctionnelles

Portail complet de vente de pièces détachées sur internet : env. 6 000 points ;

Logiciel de navigation, type Carminat, Garmin, … : 1 000 points ;

Logiciel de comptabilité, type Ciel Compta : 2 000 points ;

Logiciel de gestion des nomenclatures industrielles : 4 000 points ;

Logiciel d’analyse de temps et de la paie dans une grande entreprise : 5 000 points

Du nombre de points à la charge

La dernière difficulté de la méthode consiste à traduire le nombre de points en charge de travail. Il semble ne pas y avoir de consensus sur la valeur du ratio charge de travail / taille en PFA. Ce ratio dépend de l’efficacité de l’équipe mais surtout de la taille de l’application.

Pour en savoir plus

La page Wikipedia sur la méthode

le site officiel de l’International Function Point Users Group

Les formules d’estimation des coûts

Les formules d’estimation des coûts sont de simples formules mathématiques. Elles sont indiquées chaque fois que les produits ou projets à estimer ont une structure rigoureusement identique, et ne diffèrent que par la valeur d’un certain nombre de paramètres descripteurs.

Formules d’estimation de coût (FEC)

Une FEC est une relation mathématique simple permettant de passer d’un certain nombre de caractéristiques techniques ou dimensionnelles à un coût. On distingue deux catégories de paramètres :

— les grandeurs physiques répondant à une description en terme de fonction. Par exemple pour un filtre le débit, la pression, la capacité de rétention.

— les grandeurs de dimensionnement ou de pré-dimensionnement répondant à la description de la solution. Par exemple pour une cuve de filtre le diamètre, la hauteur…

On limite généralement le nombre de paramètres dans les FEC entre …….. Pour lire la suite souscrivez un abonnement PREMIUM ou si vous êtes déjà abonné connectez-vous

Le modèle non linéaire de Freiman

Freiman a constaté l’évidence que le coût d’un ouvrage dépend de la complexité et de la taille. Il est allé plus loin en formulant le fait que la dégressivité du rapport taille/coût dépend de la complexité. La formule prend en compte la taille et la complexité du système. Elle est de la forme C = a x bk x m1-(1/k) dans laquelle C est le coût et k le coefficient de complexité compris entre les valeurs 2 (simple) et 10 (très complexe)

la difficulté de la méthode réside dans la détermination des constantes a et b. Ceci suppose l’exploitation statistique d’un grand nombre de cas-source.

La méthode Paramétrique.

Présentation :

La méthode paramétrique permet d’établir le lien entre des caractéristiques techniques ou physiques d’un produit (masse, volume…..) et le coût par l’intermédiaire de relations mathématiques et logiques.

La méthode paramétrique s’appuie sur l’utilisation des formules d’estimation des coûts (FEC), mais va au-delà en autorisant l’utilisation de paramètres symboliques (listes de choix) et la prise en compte des effets de seuil.

La méthode paramétrique se prête aussi bien au chiffrage des produits industriels réalisés à l’unité ou en petites séries (pièces mécaniques, ensembles électromécaniques…) qu’aux projets (construction d’immeubles, sites internet, applications informatiques)

Paramètres descripteurs :

La méthode paramétrique est basée sur l’identification des facteurs influant sur le coût, appelés paramètres descripteurs. Ces facteurs peuvent être des fonctions du produit ou des attributs techniques. Par exemple, pour un moteur à turbine on pourra choisir des paramètres descripteurs fonctionnels : poussée maximale, poussée nominale, consommation spécifique, température d’admission, pour un moteur alternatif des paramètres techniques : Poids net, course du piston, taux de compression, puissance

Avantages :

La méthode paramétrique est très intéressante grâce à sa rapidité d’exécution.

De plus, la méthode utilisée en phase de conception permet de mettre en évidence l’influence de certains paramètres sur la valeur économique du produit. Le concepteur est alors en mesure d’optimiser sa conception d’un point de vue économique.

En définitive, la méthode paramétrique répond aux besoins des concepteurs grâce à sa rapidité d’exécution et à l’information qu’elle fournit sur les tendances globales.

Inconvénients :

On peut faire à la méthode paramétrique le reproche de fonctionner comme une boîte noire. C’est-à-dire qu’à partir de paramètres descripteurs, on obtient seulement, en résultat, les différents coûts. On ne connaît pas l’origine de ces coûts, ce qui a tendance à rebuter l’utilisateur.

En phase de conception, et si les paramètres sont liés à des grandeurs de dimensionnement, on ne dispose pas toujours de toutes les informations. Il se peut donc que certains paramètres descripteurs ne soient pas encore définis. Le concepteur est obligé d’estimer dans un premier temps les paramètres manquants. Ce qui engendre une incertitude dans le résultat.

Elles ne permettent pas de résoudre les cas particuliers. Même si les paramètres descripteurs d’une pièce sont dans les limites imposées par la FEC, cela ne suffit pas. Il est possible que d’autres paramètres non pris en compte aient dans certains cas une importance non négligeable.

Logiciels :

DFM (Design For Manufacturing) est un logiciel américain adapté à l’estimation des pièces d’usinage, de fonderie, de tôlerie.

CCO STAT de la société INTECH est un logiciel d’analyse des coûts par la méthode paramétrique. Conçu par Serge Bellut, diffusé par Knowllence, il est présenté comme un logiciel généraliste.

Il est possible de développer des applications de calcul paramétrique sur un simple tableur comme Excel.

La méthode Analogique.

Présentation :

La méthode analogique est une solution de chiffrage rapide qui permet d’évaluer le coût d’un ensemble ou d’un système à partir d’ensembles ou de systèmes comparables

Son utilisation suppose que l’entreprise dispose du retour d’expérience d’une réalisation similaire au moins, dont la structure de décomposition coût/fonction est connue.

La méthode analogique cherche à exploiter de manière optimale l’expérience acquise sur les affaires réalisées. Le projet étudié peut être aussi bien un produit complexe, tel qu’un système mécanique commandé, qu’une « simple » pièce de mécanique générale.

Fonctionnement :

La méthode analogique se déroule en quatre étapes majeures :

— l’analyse du projet ou du produit : ce travail consiste à retrouver les valeurs des paramètres descripteurs qui permettront de décrire la pièce en vue de la recherche de similitude ;

— la recherche de projets ou produits similaires : une fois la description du projet ou du produit terminée, on recherche alors des expériences passées similaires. Ce travail est très fastidieux s’il est effectué manuellement. Il est généralement réalisé …….. Pour lire la suite souscrivez un abonnement PREMIUM ou si vous êtes déjà abonné connectez-vous

– En conclusion.

L’expérience montre que beaucoup d’entreprises développent leur propre application d’estimation rapide après un “benchmarking” des méthodes existantes et en fonction de la typologie de leurs projets, des données disponibles et de la précision souhaitée.

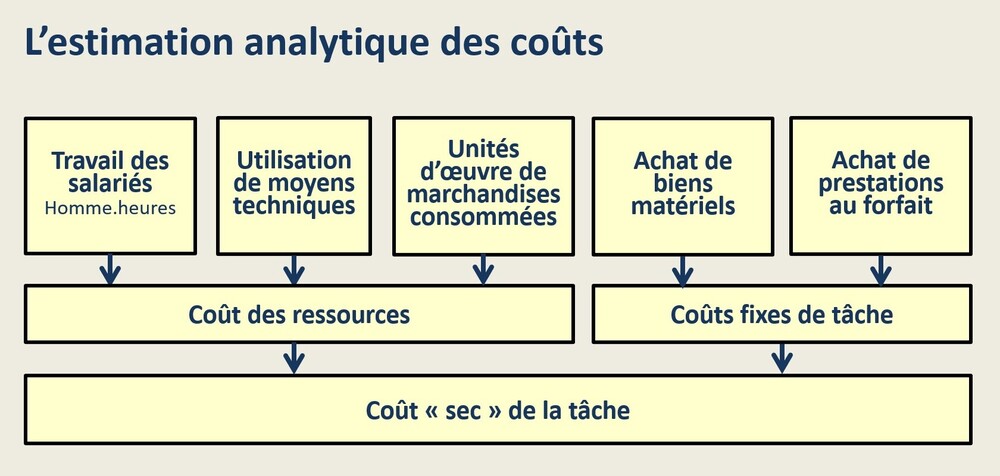

La valorisation des lots de travaux.

Le budget opérationnel est destiné à devenir le budget de référence pour la phase de mise en œuvre. Il est le plus souvent réalisé de façon analytique. Dans cette logique la décomposition des coûts est calquée sur la décomposition des travaux (WBS) (si ce concept est confus pour vous, voyez le chapitre Méthodes de structuration de projets). Le plus petit niveau de décomposition correspond au lot de travaux. Classiquement une « fiche de lot » décrit la finalité du lot, les tâches qui le composent et présente l’estimation de son coût. Le schéma ci-contre résume la façon dont on établi le coût de chaque lot (ou de chacune des tâches composant le lot, le coût du lot correspondant dans ce cas au total du coût des tâches qui le composent).

Le budget opérationnel est destiné à devenir le budget de référence pour la phase de mise en œuvre. Il est le plus souvent réalisé de façon analytique. Dans cette logique la décomposition des coûts est calquée sur la décomposition des travaux (WBS) (si ce concept est confus pour vous, voyez le chapitre Méthodes de structuration de projets). Le plus petit niveau de décomposition correspond au lot de travaux. Classiquement une « fiche de lot » décrit la finalité du lot, les tâches qui le composent et présente l’estimation de son coût. Le schéma ci-contre résume la façon dont on établi le coût de chaque lot (ou de chacune des tâches composant le lot, le coût du lot correspondant dans ce cas au total du coût des tâches qui le composent).A gauche du schéma figurent les coûts proportionnels : utilisation des ressources humaines et techniques, marchandises consommées. A droite figurent les coûts fixes : achats d’équipements ou de prestations au forfait. Notez bien l’expression « coût sec », elle signifie que cette valeur n’est valide que dans la situation idéale où l’on n’a pas fait d’erreur d’évaluation et où tout se passe comme prévu.

Exemple Les travaux de développement web sont, donc, réalisés en interne, par les salariés de l’entreprise, à un tarif estimé à 50 € de l’heure. Vous avez estimé à 300 le nombre d’heures de développement. Ce qui devrait donc vous couter 15 000 €. L’agence de design quant à elle a fait un devis de 5 000 €. Le coût « sec » du projet est donc de 15 000 € + 5 000 € soit 20 000 €.

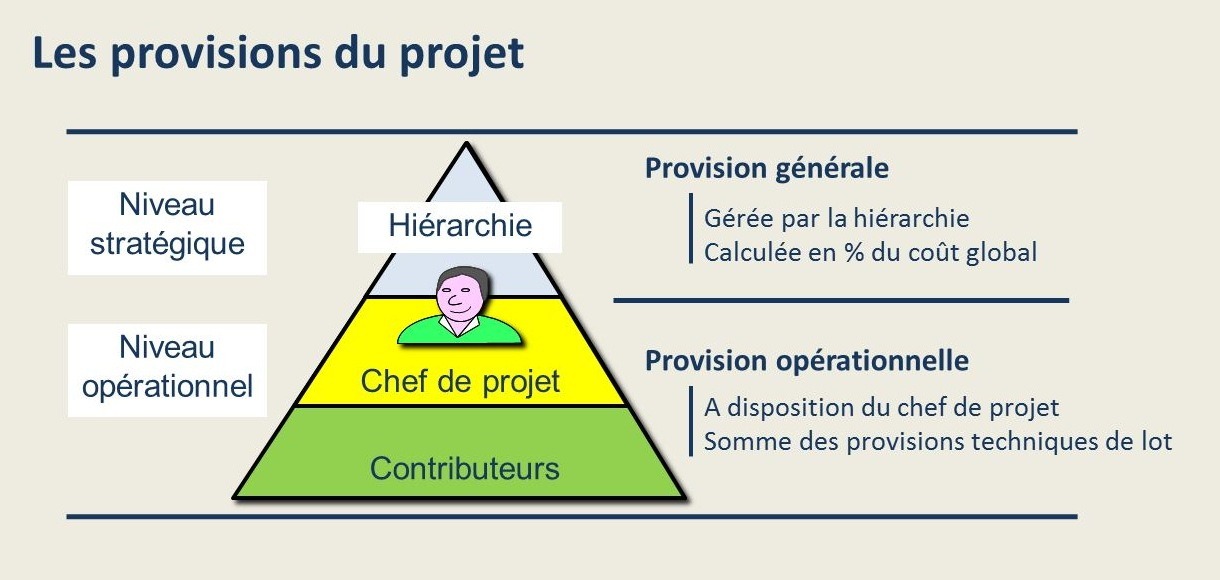

Les provisions.

Le notion de provision est très simple à comprendre. Chacun sait qu’un projet ne se passe jamais comme prévu, et qu’en général les surprises sont toujours de mauvaises surprises génératrices de surcout. Il est donc naturel d’intégrer au budget du projet une somme destinée à financer les surprises désagréables. C’est cette somme que l’on appelle « provision ». Partant de là deux questions se posent « comment fait-on pour calculer une provision ? » et « Qui est autorisé à dépenser la provision et suivant quelles règles ? »

Commençons par le deuxième question Qui est autorisé à dépenser la provision ? Reprenons le schéma des niveaux de pilotage du projet. Le chef de projet est responsable de la gestion au niveau opérationnel, sa hiérarchie est responsable des décisions du niveau stratégique (cette question est traitée au chapitre Les acteurs du projet leçon « Les niveaux de pilotage du projet »). La question posée trouve une réponse très simple : chaque niveau disposera d’une provision et sera responsable direct de la consommation de cette provision. Pour ce qui est de la règle à appliquer pour la consommation de la provision opérationnelle par le chef de projet, elle est simple : le chef de projet informe sa hiérarchique chaque fois qu’il puise dans la provision, et lui-même ou la hiérarchie vérifie que le rythme de consommation de la provision n’est pas excessif.

Commençons par le deuxième question Qui est autorisé à dépenser la provision ? Reprenons le schéma des niveaux de pilotage du projet. Le chef de projet est responsable de la gestion au niveau opérationnel, sa hiérarchie est responsable des décisions du niveau stratégique (cette question est traitée au chapitre Les acteurs du projet leçon « Les niveaux de pilotage du projet »). La question posée trouve une réponse très simple : chaque niveau disposera d’une provision et sera responsable direct de la consommation de cette provision. Pour ce qui est de la règle à appliquer pour la consommation de la provision opérationnelle par le chef de projet, elle est simple : le chef de projet informe sa hiérarchique chaque fois qu’il puise dans la provision, et lui-même ou la hiérarchie vérifie que le rythme de consommation de la provision n’est pas excessif.

La provision technique (ou opérationnelle)

Nous avons vu un peu plus haut que le budget de référence était calculé à partir de la valorisation des lots de travaux et nous avons utilisé l’expression « coût sec ». Lorsque le chef de projet collecte les fiches de lot, il doit discuter avec chaque responsable de lot de la fiabilité de l’estimation et des paramètres qui pourraient influer sur le coût du lot, à la baisse ou à la hausse. C’est à la lumière de ces informations que le chef de projet …….. Pour lire la suite souscrivez un abonnement PREMIUM ou si vous êtes déjà abonné connectez-vous

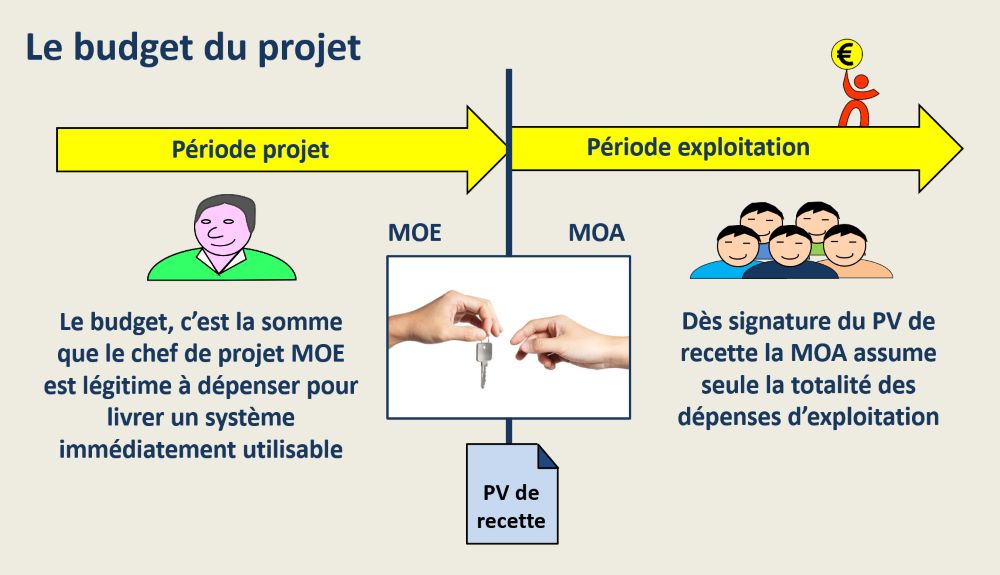

Qu’appelle-t-on « budget du projet » ?

En comptabilité (privée ou publique), on appelle budget le document récapitulatif des recettes et des dépenses pour l’exercice comptable à venir.

En comptabilité (privée ou publique), on appelle budget le document récapitulatif des recettes et des dépenses pour l’exercice comptable à venir.En gestion de projet, deux différences majeures. D’abord la temporalité est n’est pas la même : la période considérée n’est plus un exercice fiscal mais la durée du projet, autrement dit la période comprise entre le lancement du projet et sa clôture. Ensuite pas question ici de recettes, on n’a affaire qu’à des dépenses.

Voici la définition du budget du projet : c’est la somme que le chef de projet maîtrise d’oeuvre est autorisé à dépenser pour livrer le système répondant aux exigences du maîtrise d’ouvrage. Définition un peu longue mais tous les mots sont importants.

Le périmètre budgetaire

Une question récurrente lorsqu’on construit le budget du projet est la suivante : « quels postes de dépense doivent figurer dans ce budget et quels postes de dépense n’ont pas à être pris en compte » La réponse à cette question devient simple dès l’ors qu’on comprend la symbolique du schéma ci-contre. Tout tient dans la ligne verticale, elle marque le moment où le projet est achevé. Le résultat du projet est opérationnel, le chef de projet a fini sa mission et peut voguer vers de nouvelles aventures, plus aucune dépense ne sera enregistrée au titre du projet. Le client a signé le procès-verbal (PV) de recette par lequel il déclare que le système lui convient. Il en devient alors propriétaire et exploitant. C’est désormais lui qui assumera les dépenses et tirera les bénéfices de l’exploitation du bien. Nous allons ci-après illustrer cette réalité par un exemple. De façon à être aussi exhaustif que possible nous allons prendre le cas du projet de création d’un produit nouveau visant à sa mise en marché.

– Les heures de travail consacrées aux études, au développement informatique, au design, à la réalisation de maquettes, au prototypage de la solution, aux tests et essais nécessaires à la qualification du produit.

– Les moyens nécessaires aux équipes en charge du projet, notamment les moyens spécifiques qui serviront à réaliser, tester et qualifier le nouveau produit.

– Les prestations de service des spécialistes chargés par exemple du design produit, du prototypage, des tests normalisés (tests climatiques, compatibilité électromagnétique…), de la rédaction des contrats, du design graphique…

– Les frais de déplacement des collaborateurs dans la mesure ou ces déplacements sont utiles au projet.

– L’industrialisation, c’est à dire l’acquisition et la mise en place des moyens de production en série.

– Les achats de matières et composants nécessaires aux essais.

– La fabrication avec les moyens de production d’une pré-série, sachant que les produits de pré-série servent généralement a effectuer des tests destructifs ou à être confiés gratuitement à des utilisateurs pour essai dans les conditions réelles d’utilisation.

– Les stocks de matière première, de composants et de produits finis STRICTEMENT NECESSAIRES au démarrage de l’activité, et dans la mesure ou ces stocks seront présents aussi longtemps que durera l’activité.

– La création des supports destinés à la promotion du produit : plaquettes publicitaires, vidéos…

– Les actions commerciales (prospection, communication…) précédant la mise en marché.

– La participation à des salons, expositions et toutes manifestations précédant la mise en marché.

– Le recrutement et la formation des personnels d’exploitation

– Les provision du projet, sommes prévues pour faire face aux risques, aléas et imprévus portant sur la période projet.

Ce qui NE DOIT PAS figurer dans le budget.

– Les stocks de matière première, de composants et de produits finis si leur volume dépasse la quantité strictement nécessaire au démarrage de l’activité (voir plus haut)

– Les primes d’assurance, sauf si elles concernent la phase projet (par exemple assurance transport pour un bien critique)

– Les intérêts d’emprunt, c’est une dépense future.

– La TVA sur les achats, sauf pour les organismes qui ne récupèrent pas la TVA (Associations…)

– Les sommes mises en réserve pour assurer le trésorerie pendant la phase de montée en régime des ventes jusqu’à l’atteinte du « point mort » économique. Ces sommes ne sont pas, bien entendu, à la disposition du chef de projet.

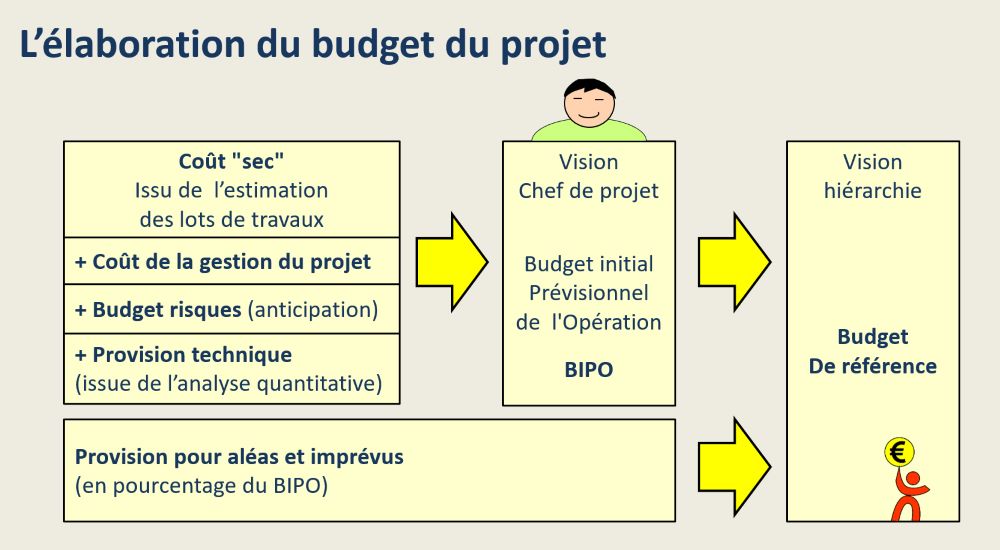

La construction méthodique du budget.

Nous disposons maintenant de tous les éléments permettant de comprendre la construction du budget du projet. Nous allons détailler cette construction à partir de ce schéma.

Nous disposons maintenant de tous les éléments permettant de comprendre la construction du budget du projet. Nous allons détailler cette construction à partir de ce schéma.– Comme nous l’avons vu, le coût « sec » du projet est obtenu par la valorisation des lots de travaux (méthode analytique), sans majoration aucune, comme si tout devait bien se passer. Pour plus de détails, voir l’exemple précédent.

– A ce total est ajouté le coût de gestion du projet qui englobe la totalité des frais engagés pour planifier et piloter le projet : heures de travail du chef de projet et de ses assistants, réunions, déplacements, etc…

– Pour les entreprises dont la culture projet est assez évoluée pour prendre en compte la gestion des risques, il est logique de prévoir un « budget risques » (à ne pas confondre avec les provisions qui vont venir ensuite). Le budget risques sera consommé pour prévenir les risques détectés avant ou pendant la phase de mise en œuvre, donc AVANT que ceux-ci se manifestent.

– Nous avons décrit dans le paragraphe précédent le calcul des provisions techniques de lot, dont le total donne la provision technique.

– Le Budget Initial Prévisionnel de l’Opération (BIPO) correspond au total des quatre postes précédents. Le BIPO correspond à la somme que peut dépenser …….. Pour lire la suite souscrivez un abonnement PREMIUM ou si vous êtes déjà abonné connectez-vous

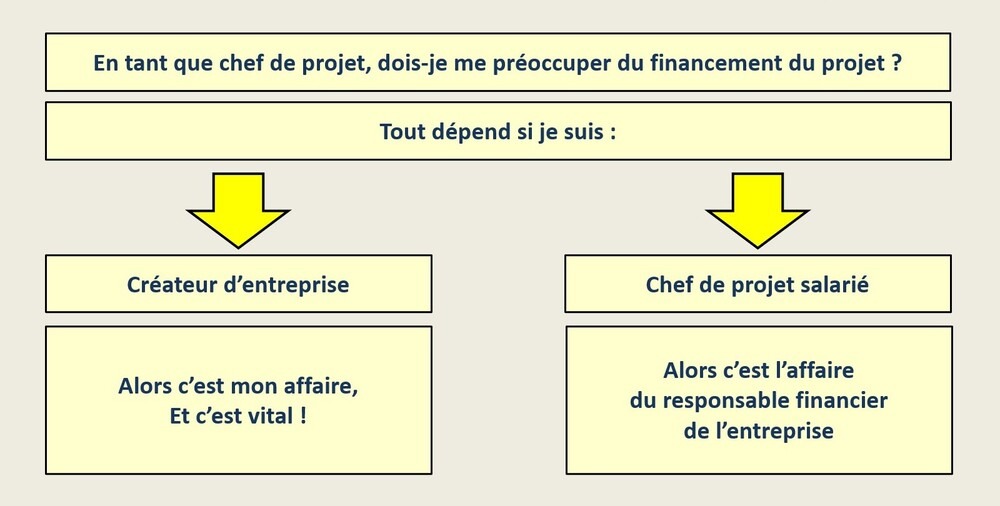

Qui doit se préoccuper du financement du projet ?

La réponse à cette question est extrèmement simple. Si vous êtes chef de projet dans une grande entreprise, et à plus forte raison dans un organisme public, il est probable qu’il ne vous sera jamais demandé de prendre en charge la recherche des financements. Il y a dans les grandes structures un directeur financier dont c’est le métier. Dans les petites structures, c’est au dirigeant qu’il appartient de traiter avec les banquiers, les pouvoirs publics et autres bailleurs de fond.

La réponse à cette question est extrèmement simple. Si vous êtes chef de projet dans une grande entreprise, et à plus forte raison dans un organisme public, il est probable qu’il ne vous sera jamais demandé de prendre en charge la recherche des financements. Il y a dans les grandes structures un directeur financier dont c’est le métier. Dans les petites structures, c’est au dirigeant qu’il appartient de traiter avec les banquiers, les pouvoirs publics et autres bailleurs de fond.La situation du créateur d’entreprise est bien entendu totalement différente. 5 ans après leur création, un tiers des entreprises à disparu (statistiques INSEE). L’insuffisance du financement initial est la première cause d’échec. Cette question est décrite dans le paragraphe qui suit.

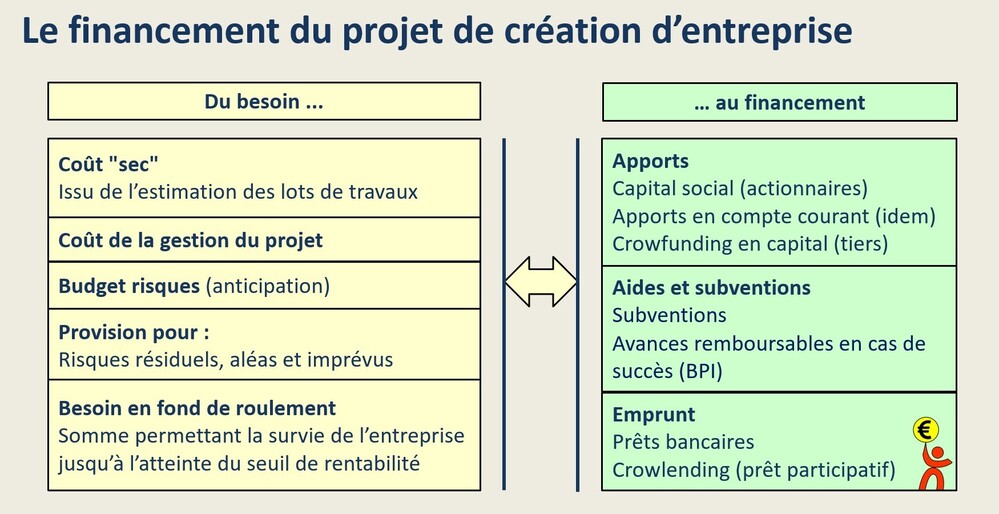

Les sources de financement

La partie gauche du schéma (en jaune) reprend les éléments de la leçon sur l’élaboration du budget du projet. C’est un récapitulatif des dépenses à prévoir pour mener à bien – et en totalité – le projet.

La partie gauche du schéma (en jaune) reprend les éléments de la leçon sur l’élaboration du budget du projet. C’est un récapitulatif des dépenses à prévoir pour mener à bien – et en totalité – le projet.Dans le cas de création d’une activité commerciale, il se rajoute un poste important : le besoin en fond de roulement (au bas de la liste). Pour comprendre ce besoin supplémentaire il faut avoir en tête le fait qu’une activité nouvelle peut démarrer lentement. Dans les premiers mois d’activité il est fréquent que le chiffre d’affaire soit insuffisant pour assurer l’équilibre économique (notion de seuil de rentabilité). C’est alors la trésorerie qui baisse, jusqu’au découvert bancaire. Solliciter le banquier est alors le plus souvent inutile : il est très rétif à accorder un nouveau prêt et préfère précipiter la mort de l’entreprise. Le conseil que l’on peut donner au porteur de projet est de prévoir lors du financement initial une somme confortable pour passer sans encombre cette période de démarrage. C’est ce que l’on appelle le besoin en fond de roulement.

Ceci précisé, passons en revue les sources de financement.

– Le capital social Correspond aux sommes apportées initialement par les actionnaires. Ce capital sera bien entendu utilisé pour la réalisation du projet, mais il faut avoir en tête qu’il a une importance particulière : il concrétise la prise de risque des créateurs et donc la confiance qu’ils ont dans l’entreprise qu’ils ont créée. Un capital social trop faible découragera les autres financeurs potentiels.

– Les actionnaires peuvent également faire chacun un apport en compte courant. Contrairement aux sommes alimentant le capital, qui ne peuvent pas être retirées par les actionnaires, celles déposées en compte courant ont un statut proche des sommes déposées sur un compte courant bancaire.

– Depuis quelques années les entreprises peuvent faire appel au financement participatif en capital, également appelé crowfunding. Dans ce cas précis, le financement prend la forme d’une prise de participation au capital de votre entreprise. Le financeur est obligatoirement passé par une plate-forme de financement.

– De nombreuses entités publiques (état, régions…) sont susceptibles d’apporter des aides sous forme de subventions. Ces sommes sont définitivement acquises à l’entreprise.

– L’état, par l’intermédiaire de BPI France apporte, en plus des subventions, des avances remboursables sous forme de prêt sans intérêt et remboursable donc, mais seulement en cas de succès.

– Beaucoup plus classique est le prêt bancaire. La principale limite de ce mode de financement est qu’il est soumis au bon vouloir du banquier.

– Dans le même esprit que le crowfunding décrit un peu plus haut, le crowlending, ou prêt participatif, est l’équivalent d’un prêt bancaire avec la différence importante qu’il est opéré non pas par une banque mais par l’intermédiaire d’une plate-forme mettant en relation les déposants et les entreprises.

Typologie des couts du projet

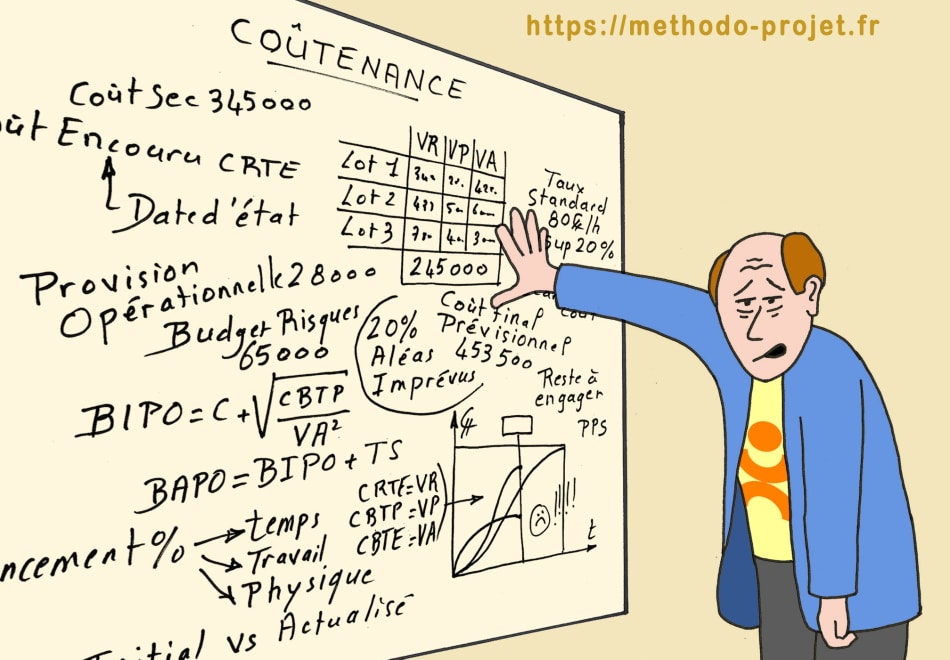

Supposons maintenant que le projet soit en cours de mise en œuvre. Nous sommes à une date T appelée date d’état dans les logiciels de planification et date d’actualisation dans le processus de coûtenance. Bien entendu il y a des écarts entre la réalité et la prévision. Une précision avant de commencer cette leçon : les appellation et encore plus les abréviations diffèrent suivant les sources. Comme toujours sur ce site nous éviterons les risques d’ambiguïté, quitte à choisir des abréviations peu courantes. Priorité à la clarté du propos !

Voici quelques explications du schéma ci-contre. Par souci de lisibilité et parce que c’est hélas le cas le plus fréquent, nous sommes dans la situation où les coûts réels sont notablement supérieurs aux coûts prévus.

Voici quelques explications du schéma ci-contre. Par souci de lisibilité et parce que c’est hélas le cas le plus fréquent, nous sommes dans la situation où les coûts réels sont notablement supérieurs aux coûts prévus.

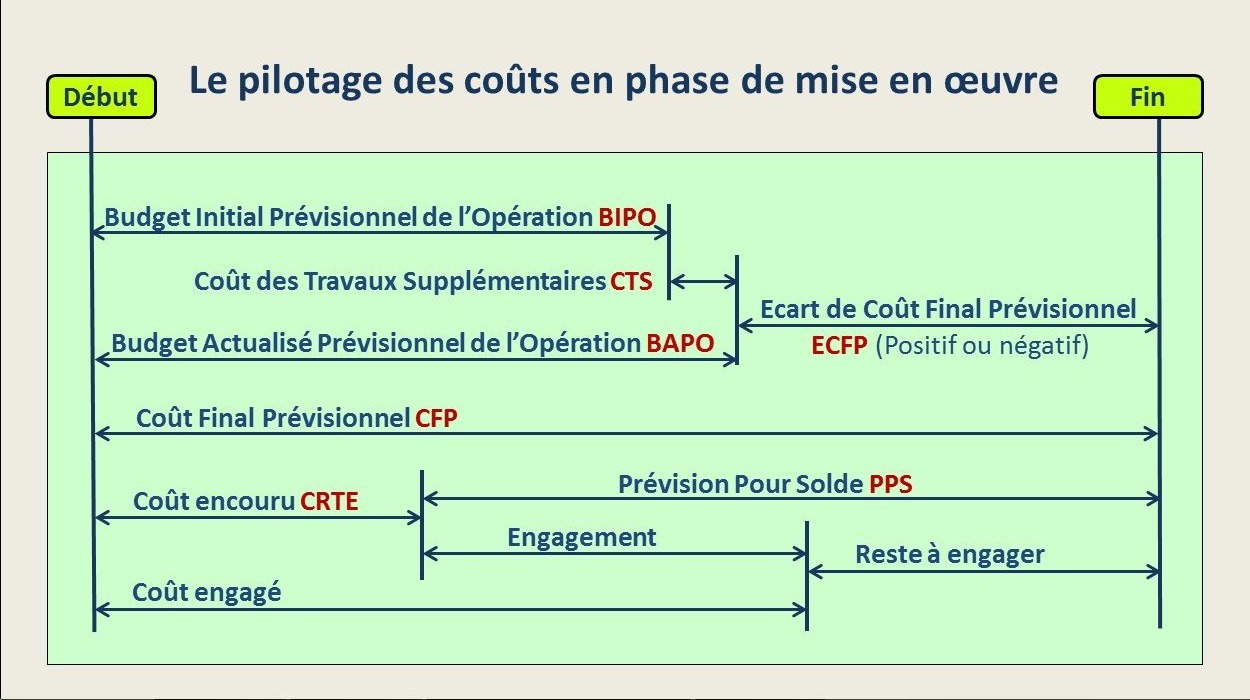

Budget Initial Prévisionnel de l’Opération (BIPO)

Le BIPO a été traité dans la leçon précédente. C’est le montant sur lequel s’est engagé le chef de projet auprès de sa hiérarchie.

Travaux supplémentaires

Il arrive fréquemment dans les projets que le maître d’ouvrage (le client) demande des prestations qui ne figuraient pas dans le contrat initial. Il s’agit de travaux supplémentaires. Il serait complètement anormal de financer ces demandes sur les provisions du projet. Ce serait rendre artificiellement le projet déficitaire et faire supporter au chef de projet une faute qui n’est pas de son fait. Dans un projet interne les frais supplémentaires sont financés sur la provision générale, dans un projet externe tout dépend à qui revient la faute. Si c’est le client qui exprime une demande hors périmètre, c’est lui qui finance (par le biais d’un avenant au contrat. Si c’est la maîtrise d’oeuvre qui a fait l’impasse le surcoût sera financé sur la provision générale. Notons que les travaux supplémentaires font le bonheur de certaines entreprises (notamment dans les marchés publics) qui les valorisent à des tarifs scandaleusement élevés.

Budget à date et Budget Actualisé Prévisionnel de l’Opération (BAPO)

Quoi qu’il en soit les travaux supplémentaires doivent être estimés et leur montant rajouté au BIPO qui devient le BAPO (Budget Actualisé Prévisionnel de l’Opération). Au cours du projet il peut y avoir plusieurs demandes de travaux supplémentaires, auquel cas il y aura plusieurs BAPO successifs. Chacun d’eux portera le nom de budget à date, la date étant celle à laquelle le supplément a été accepté.

Coût Final Prévisionnel (CFP)

Le coût Final Prévisionnel c’est, à la date d’actualisation, le pronostic que l’on fait sur ce qu’aura couté le projet lorsqu’il sera achevé.

Ecart de Coût Final Prévisionnel (ECFP)

L’écart de Coût Final Prévisionnel est (en l’état des informations disponibles à la date d’actualisation) la somme qu’il faut ajouter au budget initial (BIPO ou BAPO) pour achever le projet.

Cout encouru

Également appelé « Coût réel » ou « Coût Réel du Travail Effectué » (CRTE). Le coût encouru correspond à la valorisation à leur cout réel des tâches ou portions de tâche effectuées à la date d’état. Le CBTE est l’une des trois valeurs servant de base de calcul pour le tracé des courbes en « S » (voir plus loin)

Prévision Pour Solde (PPS)

Également appelé « reste à encourir », c’est la différence entre le Coût Final Prévisionnel et le Coût Réel PPS = CFP – CRTE. La PPS est la somme qui reste à dépenser pour terminer le projet.

Engagement

L’engagement est le coût futur correspondant à des produits et services qui ont été commandés et qui ne sont pas encore livrés. A supposer que l’on décide d’arrêter immédiatement le projet, il faudrait régler aux fournisseurs une somme égale à l’engagement.

Coût engagé

Le coût engagé correspond à la somme du coût encouru et de l’engagement. Coût engagé = Coût encouru + Engagement.

Reste à engager

Le Reste à engager c’est la différence entre le Cout Final Prévisionnel et le Coût engagé Reste à engager = CFP – Coût engagé.

Voici, en reprenant le schéma précédent, la transcription des valeurs de coût pour notre petit exemple. Jusqu’ici nous étions dans le prévisions. A partir d’ici la réalisation du projet est en cours, nous sommes à une date intermédiaire appelée date d’actualisation.

Voici, en reprenant le schéma précédent, la transcription des valeurs de coût pour notre petit exemple. Jusqu’ici nous étions dans le prévisions. A partir d’ici la réalisation du projet est en cours, nous sommes à une date intermédiaire appelée date d’actualisation.– Rappelons que dans notre exemple le BIPO vaut 24 000 €.

– Votre supérieur hiérarchique vient de vous informer de sa décision : Il souhaite que l’on intègre au projet une campagne de référencement du site. Le consultant chargé de cette campagne demande 2 000 €. De toute évidence il s’agit de travaux supplémentaires car le référencement n’était pas dans le périmètre initial du projet. On décide de ne pas ajouter de provision technique à ce lot. Les 2000 € de référencement se rajoutent au BIPO qui devient BAPO = 24 000 + 2 000 = 26 000 €

– Mais voici venu le moment des mauvaises nouvelles : Les développeurs travaillent beaucoup mois vite que prévu, il faudra vraisemblablement 500 heures au lieu des 300 prévues. Surcoût 200 x 50 = 10 000 €. L’agence de design vous a informé que la réalisation des photos des produits n’entre pas dans le périmètre de sa prestation. Il va falloir faire travailler dans l’urgence un photographe professionnel, surcoût 2 000 €. Le surcoût est de 10 000 + 2 000 = 12 000 € soit largement plus que les 2 500 € de provision opérationnelle. Votre supérieur hiérarchique est furieux, mais on poursuit le projet.

– Tous calculs faits (et à condition qu’il n’y ait plus …….. Pour lire la suite souscrivez un abonnement PREMIUM ou si vous êtes déjà abonné connectez-vous

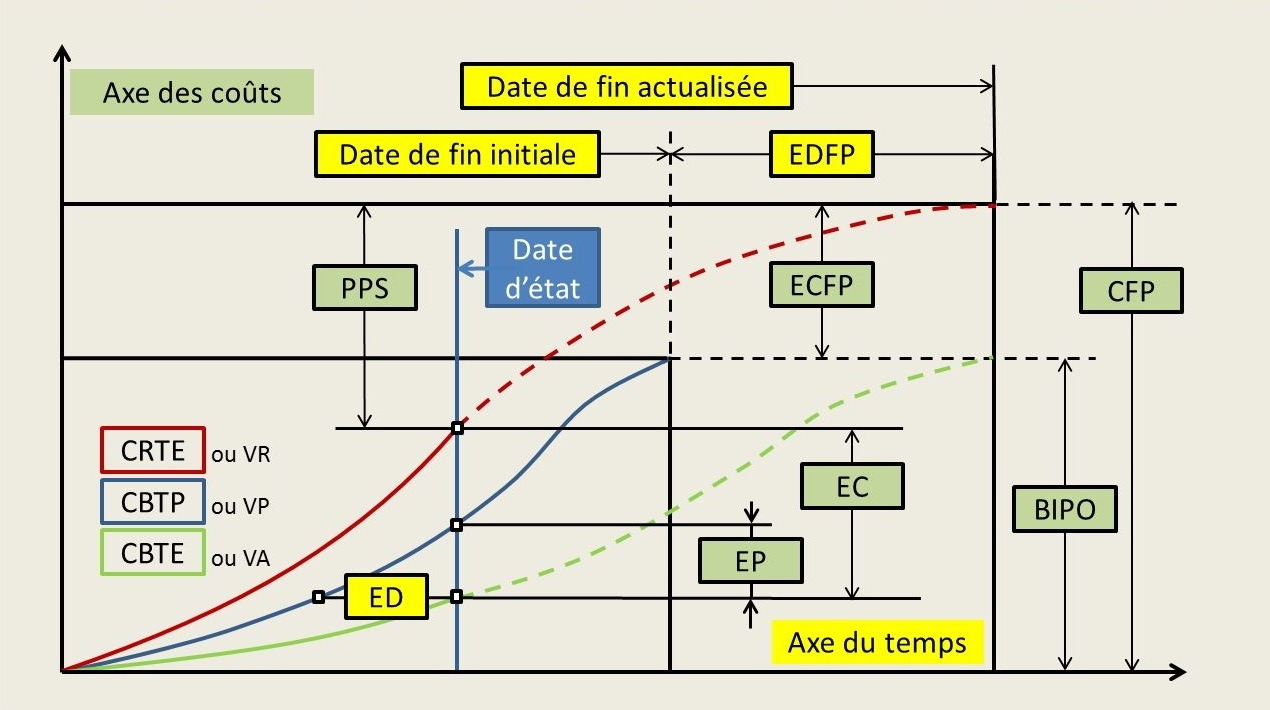

Retour sur la valeur acquise et les courbes en « S »

La notion de valeur acquise et les courbes en S sont traitées en détail au chapitre techniques de planification de projet dans la leçon « les outils de pilotage stratégique ». Je vous invite à (re)voir cette leçon si vous voulez comprendre ce qui suit. Y sont notamment expliquées les notions de CBTP, CRTE et CBTE. Nous allons un peu plus loin ici en fusionnant ce qui vient d’être vu précédemment et les notions traitées dans le chapitre sur la planification.

Voici un schéma tel que ceux vus au chapitre planification pour la démonstration du pilotage de projet par la méthode de la valeur acquise. Sur ce schéma ont été reportées une partie des notions développées plus haut.

Voici un schéma tel que ceux vus au chapitre planification pour la démonstration du pilotage de projet par la méthode de la valeur acquise. Sur ce schéma ont été reportées une partie des notions développées plus haut.– CRTE est le Coût Réel du Travail Effectué, notion développée plus haut et également appelé coût encouru ou Valeur Réelle (VR)

– CBTP est le Coût Budget du Travail Prévu. Cela correspond à l’évolution du coût encouru tel qu’il serait dans le monde idéal où tout se passerait comme prévu. La courbe du CBTP est connue avant même le début des travaux. La valeur finale du CBTP est le BIPO. En projection sur l’axe du temps, la courbe CBTP s’arrête à la date de fin prévue. Le CBTP est également nommé Valeur Prévue (VP)

– CBTE est le Coût Budget du Travail Effectué. C’est la Valeur Acquise (VA). Le CBTE correspond à la valorisation à leur cout budget (prévu) des tâches ou portions de tâche effectuées à la date d’état.

– PPS est l’abréviation de Prévision Pour Solde, notion vue précédemment.

– EC est l’Ecart de Coût à la date d’état. EC = CBTE – CRTE

– EP est l’Ecart de Prévision. EP correspond à la valorisation en coût budget des travaux en retard ou en avance. EP = CBTE – CBTP

– ED Ecart de délai. ED correspond à la traduction en terme de délai de l’écart de prévision qui est, lui exprimé en valeur monétaire.

– ECFP est l’Ecart de Coût Final Prévisionnel. (notion vue précédemment)

– EDFP est l’Ecart de Délai Final Prévisionnel. C’est le retard que prendra le projet en tenant compte des informations connues à la date d’état.

– Les notions de BIPO et CFP ont également été traitées précédemment.

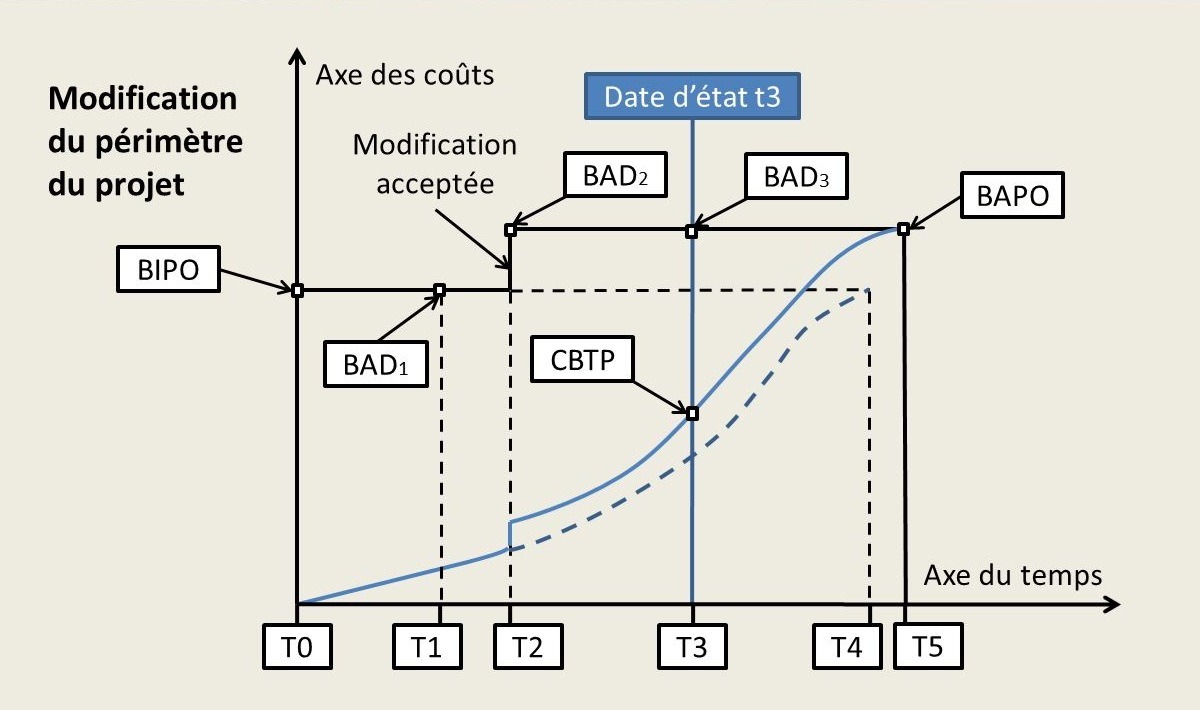

Incidence d’une modification sur la trajectoire financière du projet

Précisons tout d’abord ce que l’on appelle modification au sens de la coûtenance : Il s’agit d’une modification du périmètre du projet, par ajout ou suppression de travaux. S’il s’agit d’ajout de travaux on parle de travaux supplémentaires. Cette modification doit être acceptée par le maître d’ouvrage (c’est souvent de lui que vient l’initiative) mais aussi et surtout par le chef de projet ! Il s’est engagé sur un scénario et il doit absolument être d’accord pour toute modification de ce scénario.

Revenons sur l’incidence d’une modification sur la trajectoire des coûts du projet, en nous appuyant sur le schéma ci-contre.

Revenons sur l’incidence d’une modification sur la trajectoire des coûts du projet, en nous appuyant sur le schéma ci-contre.– La date T0 correspond au lancement du projet. A cette date la valeur du CBTP est nulle puisqu’aucun travail n’est censé être entamé. Le budget du projet à cette date est le BIPO.

– Prenons une date ultérieure T1. Les travaux sont réputés être commencés, donc le CBTP n’est plus égal à zéro. Admettons que le périmètre du projet n’ait pas évolué. Précisons la notion qui de « Budget à Date » (BAD). Compte tenu des hypothèses que nous venons de poser (périmètre inchangé) le budget de départ n’a pas à être modifié. A La date T1 le budget est toujours identique au BIPO. C’est le budget à date, noté BAD1.

– A la date T2, supposons que le maître d’ouvrage demande une modification importante. Cette modification va se traduite par un surcoût. Il serait complètement anormal que ce surcout soit supporté par la provision, qui n’est pas faite pour absorber les caprices du client mais pour financer les aléas. Ce surcout se traduit par un budget augmenté du surcout et de la portion de provision que l’on est en droit de lui associer. Le budget est désormais BAD2.Observez qu’en toute logique le CBTP a lui aussi fait un saut.

– A la date T3 le budget à date BAD3. est toujours égal à BAD2.

– La suite est à venir, le projet qui devait initialement s’achever à T4 devrait maintenant s’achever à T5. Le BAPO est pour l’instant égal à BAD3.

D’abord, qu’est-ce qu’un investissement ?

L’investissement est la transformation de moyens financiers en biens immobilisés. C’est un coût immédiat que l’entreprise accepte dans l’espoir de revenus futurs. Le bien immobilisé figure à l’actif du bilan. Il est destiné à rester durablement dans l’entreprise.

Classement des investissements en fonction de leur objectif

1- Les investissements productifs qui peuvent être : de remplacement, d’expansion, de modernisation, d’innovation. Le gestionnaire qui décide d’un investissement productif en attend un gain futur. Il s’agit là de la notion de rentabilité de l’investissement. Ce sujet sera traité au prochain paragraphe.

2- Les investissements obligatoires qui ont pour objectif de mettre l’entreprise en conformité avec la règlementation. Ils visent essentiellement à la sécurité des salariés et des tiers, à l’amélioration des conditions de travail et à la protection de l’environnement.

3- Les investissements stratégiques qui servent à créer les conditions favorables à la poursuite des objectifs à long terme, ou encore à améliorer l’image de l’entreprise ou le climat social.

Classement des investissements par nature

1- Matériels (ou corporels) : Bâtiments, Véhicules, machines, mobilier, matériels informatiques…

2- Immatériels (ou incorporels) : Fonds de commerce, Brevets, marques, études et recherches, licences de logiciels….

3- Financiers : Prise de participation, prêt à long terme à une autre entreprise…

Le montant de l’investissement

– Les composantes de l’investissement sont : Les achats de biens d’équipement, les brevets, les études et recherches, le coût des ressources internes, les approvisionnements.

L’amortissement du bien investi

– L’amortissement technique correspond à la consommation (ou à la dépréciation) du bien tout au long de sa vie d’utilisation. Il est utile dans le calcul du coût de revient des produits fabriqués à l’aide du moyen immobilisé. Quelle que soit la manière dont a été financé l’investissement, on considère que chaque fois qu’un produit sera vendu, une part du prix de vente sera consacrée à rembourser la mise de départ (l’investissement)

– L’amortissement comptable (ou fiscal) a pour but d’éviter de grever les comptes de l’entreprise l’année d’acquisition. Le fisc impose une durée d’amortissement minimale pour éviter que les entreprises ne diffèrent dans le temps ou n’échappent à l’impôt en alourdissant artificiellement les charges de l’exercice. La durée d’amortissement fiscal est complètement découplée de la durée de vie du bien immobilisé et donc de l’amortissement technique. En gestion de projet la notion d’amortissement comptable est sans intérêt.

La rentabilité de l’investissement

Les paramètres suivants influent sur la rentabilité :

– La durée prévisionnelle d’exploitation de l’investissement. Il faut retenir comme valeur la plus courte des trois durées suivantes : durée de vie du bien, durée de vie de la technologie du bien, durée de vie du produit sur le marché.

– Les recettes d’exploitation (ou les économies) annuelles réalisées.

– Les dépenses d’exploitation annuelles (matières, énergies, main d’œuvre, maintenance).

Quatre indicateurs sont habituellement utilisés pour juger de la rentabilité d’un investissement :

1- Le délai de récupération du capital investi (DRCI)

2- L’indice de profitabilité

3- La valeur actuelle nette (VAN)

4- Le taux de rentabilité interne (TRI)

Les deux premières méthodes sont plus simples car elles ne recourent pas à l’actualisation. Voici leur rapide description :

Le Délai de récupération du capital investi

– Cette méthode est la plus simple des trois. En anglais elle est nommée « Pay back périod ». Son principe est décrit au paragraphe suivant.

– Le DRCI indique à quel moment les gains réalisés auront permis de « rembourser » le coût du projet.

– Son défaut est de privilégier les projets récupérables à court terme au détriment de ceux qui auraient une meilleure rentabilité.

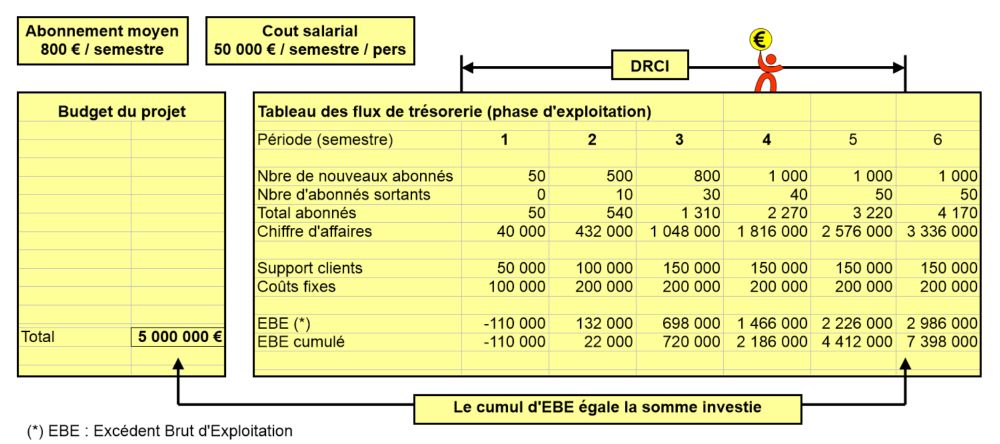

Le budget (tableau de gauche) du projet, provision comprise est de 67 000 €.

Passons à la phase d’exploitation (tableau de droite). L’échelle de temps est divisée, dans l’exemple, en 4 périodes successives qui peuvent correspondre à des semestres (6 mois). Les 4 colonnes (1 à 4) correspondent dans ce cas aux deux premières années d’exploitation.

La ligne « Quantités vendues » correspond au nombre d’unités vendues dans la période de temps. Les valeurs sont également issues de l’étude de marché.

La ligne « Chiffre d’affaires » correspond au chiffre d’affaires réalisé dans la période. Tout simplement le nombre d’unités vendues multiplié par le prix de vente unitaire (80 €)

La ligne « Coûts proportionnels » correspond aux coûts directs de production. Il s’obtient en multipliant le nombre d’unités vendues par le coût de revient unitaire (40 €)

La ligne « coûts fixes » correspond aux dépenses encourues par l’entreprise qu’il y ait des ventes ou qu’il n’y en ait pas. Loyers, chauffage, salaires indirects, abonnements divers…

La ligne « EBE » correspond à l’Excedent Brut d’Exploitation (ou cash-flow) de la période. Le calcul est le suivant : EBE = CA – coûts proportionnels – coûts fixes.

La dernière ligne est celle de l’EBE cumulé.

Partant de là, le DRCI est atteint lorsque le cumul de l’EBE atteint le montant de l’investissement, ici 67000 €

Voici un deuxième exemple de calcul du DRCI, non plus sur un produit physique mais pour un service en ligne délivré de façon entièrement automatique. Imaginez par exemple une application de type SaaS (« Software as a Service » ou en français : « logiciel en tant que service »). Il s’agit d’une solution logicielle applicative hébergée dans le cloud. Les clients paient un abonnement mensuel souvent calculé en fonction de deux paramètres : le type de forfait (basique, standard, premium) et le nombre d’utilisateurs. Dans l’exemple ci-contre et par souci de simplification on considère que l’abonnement moyen rapporte 800 € par semestre. Le calcul du budget n’est pas détaillé, ce n’est pas le sujet de cette leçon. Seul le montant est donné : 5 000 000 €

Voici un deuxième exemple de calcul du DRCI, non plus sur un produit physique mais pour un service en ligne délivré de façon entièrement automatique. Imaginez par exemple une application de type SaaS (« Software as a Service » ou en français : « logiciel en tant que service »). Il s’agit d’une solution logicielle applicative hébergée dans le cloud. Les clients paient un abonnement mensuel souvent calculé en fonction de deux paramètres : le type de forfait (basique, standard, premium) et le nombre d’utilisateurs. Dans l’exemple ci-contre et par souci de simplification on considère que l’abonnement moyen rapporte 800 € par semestre. Le calcul du budget n’est pas détaillé, ce n’est pas le sujet de cette leçon. Seul le montant est donné : 5 000 000 €Ici pas de coûts proportionnels : A la différence de l’achat d’un objet physique, l’adhésion d’un nouvel abonné n’engendre pas de coût associé. Le chiffre d’affaires d’une période ne dépend que du nombre d’abonnés présents dans cette période.

Pour le reste, la détermination du DRCI est identique au cas précédent.

L’indice de profitabilité

Dans l’équation ci-dessous Ft est le flux de trésorerie, autrement dit l’écart, sur chaque période de temps …….. Pour lire la suite souscrivez un abonnement PREMIUM ou si vous êtes déjà abonné connectez-vous

Testez vos connaissances

En tant que visiteur, vous avez accès à une version limitée du QCM (10 questions). Pour accéder à la version intégrale (20 questions prises au hasard parmi plus de 30) vous devez souscrire un abonnement PREMIUM. Je souhaite voir les offres d’abonnement PREMIUMC’est parti pour 10 questions

Quelques précisions sur ce test sur la gestion économique des projets

– La participation à ce test est totalement libre : pas besoin de laisser vos coordonnées, elles ne vous seront pas demandées. La bonne réponse à une question ainsi que des explications supplémentaires vous seront fournies avant que vous ne décidiez de passer à la question suivante.

– Vous devez répondre à 10 questions. Chaque bonne réponse vaut 1 point. A la fin du test, vous aurez votre note sur 10 ainsi que notre commentaire.

Voici quelques-uns des thèmes abordés dans les différentes questions :

– Coûtenance – Classes d’estimation des couts – Estimation analytique – Estimation analogique – Estimation paramétrique – Méthode des barèmes – Méthode du prix gagnant – Méthode à dire d’expert – Méthode Delphes – Planning Poker – Méthode Diebold – Méthode CoCoMo – Méthode des points de fonction – Modèle de Freiman – Valorisation des lots de travaux – Coût sec – Provision technique – Provision opérationnelle – Provision stratégique – Budget risques – BIPO – BAPO – Budget de référence – Travaux supplémentaires – Coût final prévisionnel – Coût encouru – CRTE – Coût engagé – Engagement – Prévision pour solde – Coût final prévisionnel – Ecart final prévisionnel – Courbes en S – CBTP – CBTE – Valeur acquise – Budget à date – Projet d’investissement – Rentabilité – DRCI – VAN – TRI – Coûts fixes – Coûts variables – Indice de profitabilité – Actualisation – Risques – Aléas – Imprévus –